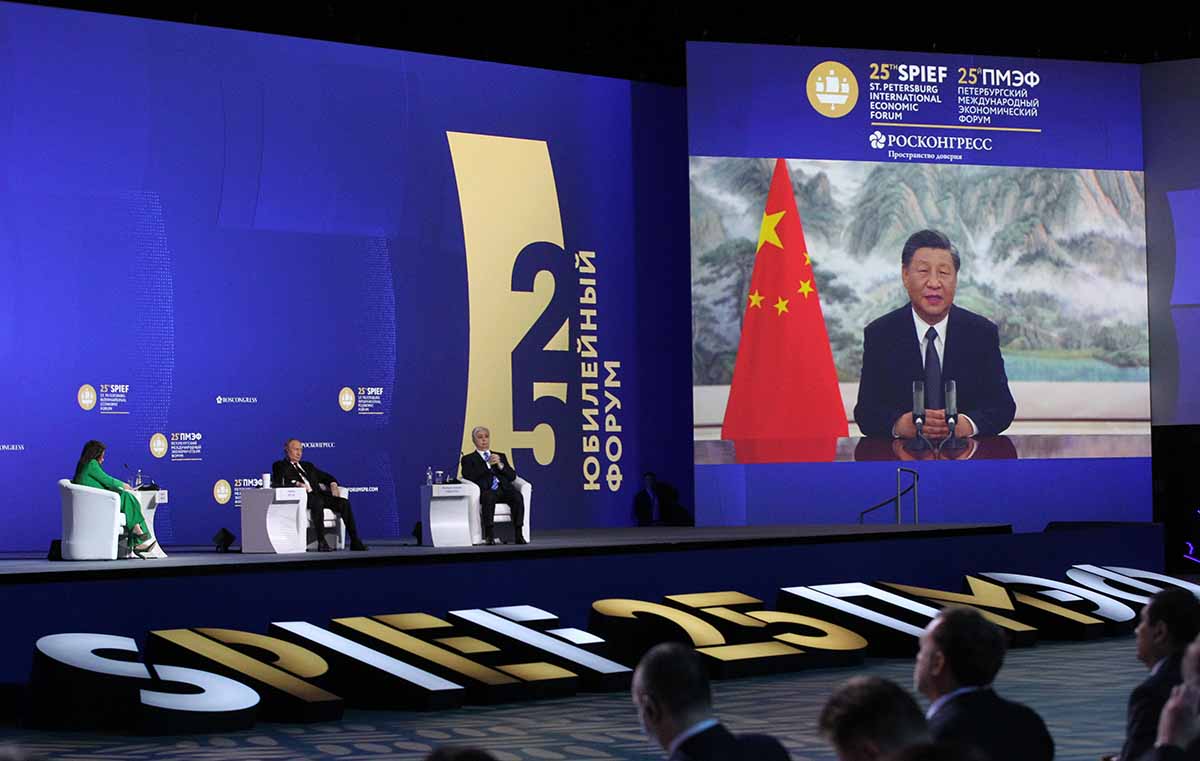

China paraliza las instituciones de Bretton Woods

En la inauguración en Washington de la reunión de primavera del Fondo Monetario Internacional y el Banco Mundial, la directora-general del FMI, Kristalina Georgieva, advirtió que 27 países estaban en riesgo de default y otros 26 en la “lista de vigilancia”. La suma fatídica de la subida de los tipos de interés y la pandemia ya habían empujado a 21 países, entre ellos Sri Lanka y Malawi, a suspender el pago de su deuda externa o pedir su reestructuración.

Por lo general, esa última fase coincide con caídas de reservas de divisas, alta inflación y huida de capitales. Esos 21 países, que albergan a 718 millones de personas, deben 1,3 billones de dólares, una media del 93% de su PIB. Desde los años 80, no se registraba una crisis de deuda de esas dimensiones en cuanto al tamaño de la población mundial afectada.

Según Debt Justice, en 2023 los vencimientos de la deuda externa de los 91 más pobres absorberán el 16% de los ingresos de sus gobiernos y el 17% en 2024, las cifras más altas desde 1998. En 2011 fue solo el 6,6%.

Un problema adicional es que los actuales procesos de reestructuración, que casi siempre conllevan quitas (haircuts), están casi paralizados. En 2020, Zambia entró en default. Desde entonces se encuentra en una especie de limbo financiero, sin poder recibir un dólar del FMI mientras la moratoria aumenta su deuda.

Este año, el gobierno de Sri Lanka tendrá que dedicar el 75% de sus ingresos (27% del PIB) a pagar su deuda interna, tres veces mayor de la que debe a sus acreedores externos (9,8%), a los que dejó de pagar en 2022. Pakistán es otro de los condenados en el purgatorio financiero: su deuda externa equivale al 28% del PIB y la interna al 37%.

Cuando se abate el dragón

Zambia, Pakistán y Sri Lanka comparten un denominador común: su deuda con China. De los 20.000 millones de dólares de la deuda zambiana, la parte del león (6.000 millones de dólares) se la debe al China Development Bank y otros bancos estatales chinos. Al menos 65 países les deben más del 10% de su deuda externa.

En 2006, el gigante asiático tenía solo el 2% de la deuda externa de 73 países en desarrollo mientras que el Club de París, que coordina a los acreedores de países ricos, tenía el 28%. Eran otros tiempos. En 2020 esas cifras habían dado un vuelco: 18% y 10%, respectivamente.

Pekín ha aceptado, en principio, un recorte de la deuda zambiana pero no ha hecho nada para concretar su oferta. Según los analistas, el impasse se debe a que Pekín no quiere que, si condona parte de la deuda, su dinero termine en manos de acreedores privados o del FMI, al que acusa de no querer asumir la parte que le corresponde en las eventuales pérdidas.

Como el Banco Mundial, el FMI, piedra angular del sistema de Bretton Woods (que diseñaron en 1944 John Maynard Keynes y Harry Dexter White) goza del status super-senior, que les blinda en el momento de las reestructuraciones.

Coma financiero

El problema es que los demás acreedores de Lusaka (entidades multilaterales, tenedores internacionales de bonos…) tampoco quieren hacer nada que beneficie a los bancos chinos. Según comenta off-the-record un alto funcionario del gobierno de Pekín al Financial Times, si el FMI y el Banco Mundial quieren tener precedencia sobre sus bancos, deben concederle un mayor derecho a voto en sus directorios.

Si no se desbloquea la situación, la negativa china a participar en esfuerzos colectivos coordinados puede minar los cimientos de las instituciones multilaterales. A diferencia de las normas que rigen las quiebras y procesos de bancarrota en las legislaciones nacionales, en el plano internacional no existe nada parecido para países insolventes, solo tortuosas negociaciones ad hoc en las que intervienen factores contractuales y conveniencias geopolíticas.

Cuando el Club de París, con la asesoría del FMI, gestionaba el proceso, los resultados tardaban pero al final llegaban por la presión que los gobiernos ejercían sobre los bancos privados acreedores. En 1995, la de Washington, que tiene el 17% del voto, sobre Japón fue tan intensa que Tokio tuvo que conceder un generoso alivio de la deuda de México.

En los años noventa, cuando los mercados de bonos sustituyeron a la banca como fuente de financiamiento de los países emergentes, la coordinación entre los acreedores se complicó, con una miríada de tenedores de bonos reclamando sus derechos.

Elefante en tienda de porcelana

La irrupción china ha sido similar a la del proverbial elefante en la tienda de porcelana. Ya en 2017 la cartera de créditos de sus bancos superó a la del FMI y el Banco Mundial juntos. Aunque desde entonces ha bajado su perfil, el William & Mary’s Global Research Institute estima que en la última década, China ha otorgado 843.000 millones de dólares en créditos, sobre todo en el marco de su iniciativa de la Franja y la Ruta (BRI, por sus siglas en inglés).

En 80 años, el FMI ha prestado unos 700.000 millones de dólares a 150 países. Un reciente estudio de AidData, del Banco Mundial, el Kiel Institute y la Harvard Kennedy School, estimó que entre 2019 y fines de 2021, China concedió 104.000 millones de dólares en créditos de rescate, una suma similar a la de los 20 años anteriores juntos.

«Los bancos chinos tienen una gran ventaja: una paciencia ilimitada para esperar a que las condiciones le sean favorables»

Entre 2000 y fines de 2021, lanzó 128 operaciones de rescate en 22 países que sumaron 240.000 millones de dólares, 185.000 de ellos desde 2018. Entre 2016 y 2012 esos créditos equivalieron al 130% de los que concedió el FMI. La mayor parte de las veces sus términos son opacos y con estrictas cláusulas de confidencialidad. Pekín nunca informa de su cuantía o plazos al FMI, a la OCDE o al Bank of International Settlements. El dragón caza en solitario y a su ritmo.

Un monstruo distinto

Según escribe Bradley Parks, director ejecutivo de AidData, en Banking on Beijing (2022), China ha hecho menos transparente, coherente e institucionalizada a la arquitectura financiera global. Los bancos chinos tienen una gran ventaja: una paciencia ilimitada para esperar a que las condiciones le sean favorables.

Estados Unidos representa el 58% del PIB del G7, frente al 40% en 1990. Pero como recuerda Thomas Friedman en The New York Times, Washington sabía cómo tratar a la Unión Soviética, un rival militar, pero ni de lejos económico.

China es un monstruo de otra naturaleza. Yu Jie, analista de Chatham House, atribuye la postura china a un cálculo geopolítico de largo plazo: controlar la deuda del Sur Global. Según Moritz Rudolf, analista del Paul Tsai China Center de Yale, el modelo de “modernización al estilo chino” como lo llama Xi Jinping es mucho más atractivo en el hemisferio sur de lo que el Beltway de Washington DC cree. La estrategia diplomática china no se limita a la retórica. En 2022, Pekín aprobó 22.000 millones de dólares en créditos para países latinoamericanos.

Pero el dragón está pisando un terreno minado. En 2010, solo el 5% de sus préstamos fueron a países con problemas financieros. En 2022 fueron el 60%, con lo que ahora está una posición incómoda: la de acreedor inflexible.

A Sri Lanka solo le ha extendido dos años los vencimientos de su deuda. Su actitud obstruccionista está complicando programas del FMI en otros 20 países, entre ellos Argentina, Egipto, Pakistán y Ucrania. Según Carmen Reinhardt, execonomista jefe del Banco Mundial, el objetivo prioritario de Pekín es rescatar a sus propios bancos, prestando más a los gobiernos para que les paguen.

En su visita a Lusaka en enero, la secretaria del Tesoro, Janet Yellen, pidió a China que perdonara a Zambia todo lo que le debía. En Ghana (país con un 100% de ratio deuda/PIB), sin embargo, en lugar de presionar a Abrdn o BlackRock, que poseen parte importante de los 13.000 millones de dólares de sus bonos, para que prorrogaran los plazos de su servicio, Yellen se limitó a enviar a Accra a un asesor técnico.

¿Defectos irreparables?

En África, EEUU compite en desventaja con un país que ofrece puentes, carreteras, puertos y financiación para construirlos. Entre 2007 y 2020, en la región subsahariana China proporcionó más financiamiento para infraestructuras que los siguientes ocho prestamistas juntos. En 2050, Nigeria, el país más poblado de África, tendrá más habitantes que EEUU, pero hoy genera menos del 1% de su capacidad eléctrica.

Reza Baqir, exgobernador del banco central de Pakistán, cree que los defectos del sistema son ya irreparables. Marco Rubio, senador republicano por Florida, dijo hace poco que dentro de cinco años habrá tantos países que realicen transacciones en divisas distintas del dólar que EEUU no tendrá capacidad para sancionarlos.

En 2020, en respuesta a la pandemia, el FMI logró un acuerdo en el G20 para congelar el pago de los intereses de la deuda de los países de ingresos medios y bajos. Pero en su mayor parte, señala The Economist, sus esfuerzos para servir de red de protección para países en la cuerda floja han sido insuficientes o irrelevantes. El 30% de sus préstamos actualmente en vigor han ido a un solo país: Argentina. Con Egipto y Pakistán, absorben más de la mitad de sus recursos.

Con esas cifras, según escribe Devesh Kapur en Foreing Policy, a nadie debería extrañar la tibieza de las críticas del Sur Global a la invasión rusa de Ucrania, que disparó los precios de la energía y los alimentos. Más de la mitad del comercio exterior de India y Argentina es ya con otros países del hemisferio sur.

Y ahora el FMI y el Banco Mundial van a tener un otro competidor: el Nuevo Banco de Desarrollo, el banco de los BRICS, que ha quedado en manos de Dilma Rousseff, expresidenta de Brasil.

Las cartas de Ajay Banga

En el Banco Mundial, mucho va a depender de lo que haga su próximo presidente, Ajay Banga, exdirector ejecutivo de MasterCard entre 2010 y 2020. Durante su gestión, llevó el valor en bolsa de la multinacional de servicios financieros de Purchase, Nueva York, a los 350.000 millones de dólares, elevándola al Fortune 20.

Siguiendo una norma no escrita instituida en 1946, Banga, el decimocuarto ciudadano estadounidense en ocupar el cargo, fue el único “candidato” para el puesto. En una reciente entrevista, Banga, nacido en Bombay en el seno de una familia sij, dijo que la desigualdad estaba inextricablemente ligada a los problemas medioambientales y a las crisis de refugiados.

En su última comparecencia ante el Senado, Yellen dijo que esperaba que Banga debilitara los intentos de China por llevar a los países en desarrollo a una “trampa de deuda”. Pero advirtió que lo tendría que hacer utilizando mejor los recursos del banco porque descartó una nueva ampliación de su capital. Desde 1944, solo ha tenido cinco: en 1959, 1979, 1989, 2010 y 2018.

Un panel creado por el G20 recomendó derogar en los estatutos del Banco Mundial los límites de dinero que puede prestar en relación a su capital (equity-to-loan ratio). Si no lo logra, advirtió su informe final, la entidad podría correr la misma suerte que la Organización Mundial del Comercio (OMC), víctima del sabotaje de Estados Unidos y de los conflictos geopolíticos.